Tanpa perencanaan keuangan yang baik, maka segala tujuan keuangan seseorang di masa yang akan datang akan sulit dicapai. Itulah sebabnya, siapapun dia wajib memahami dasar-dasar perencanaan keuangan dengan baik.

“Definisi perencanaan keuangan adalah proses untuk merealisasikan tujuan finansial dengan manajemen keuangan yang terstruktur dan teringegrasi,” tutur Aulia Akbar CFP® dalam Financial Plan For Millennials yang diselenggarakan oleh Universitas Al Azhar Indonesia bersama Lifepal.co.id & Bisnis.com pada hari Sabtu 12 Desember 2020.

Namun sebelum seseorang memahami secara umum seputar perencanaan keuangan, ketahui pulalah bahwa ada fase tahapan seseorang dalam hidup yang berkaitan dengan perencanaan keuangan.

Ada 4 fase dalam hidup manusia

Tahap pertama adalah tahap ketergantungan, yaitu fase awal ketika seseorang masih bergantung pada orang lain untuk hidup, dalam hal ini biasanya orang tua. Fase berikutnya adalah fase singlehood, masa di mana seseorang sudah memiliki penghasilan dari pekerjaan yang ia dapatkan.

Fase yang ketiga adalah fase menikah dan memiliki anak, dalam fase ini diharapkan kondisi finansial seseorang sudah mulai stabil, dalam artian seseorang sudah mendapatkan penghasilan yang lebih tinggi dan memiliki asuransi kesehatan, maupun jiwa bila mereka adalah pencari nafkah. Hal itu disebabkan karena mereka sudah memiliki tanggungan.

Fase terakhir adalah fase pensiun, yaitu keadaan dimana seseorang tidak lagi produktif untuk bekerja. Diharapkan mereka memiliki dana yang cukup untuk kebutuhannya sehari-hari hingga akhir hayatnya nanti.

Perencanaan keuangan sejatinya harus dilakukan di tiap fase untuk mempersiapkan hidup di fase kehidupan selanjutnya. Misalkan, di fase dua (singlehood), seseorang akan melakukan perencanaan keuangan untuk mempersiapkan diri memasuki fase menikah dan memiliki anak serta fase pensiun.

Metode SMART untuk merealisasikan tujuan finansial

Dalam perencanaan keuangan, tentukan terlebih dahulu tujuan keuangan kita dalam hidup. Gunakan strategi SMART, yakni Specific, pastikan arah tujuan finansial; Measurable, perhitungkan berapa dana yang diperlukan demi merealisasikan tujuan keuangan; Achievable, upayakan tujuan keuangan itu realistis dan dapat dicapai, jangan terlalu muluk ; Relevant, tujuan yang hendak dicapai harus bermanfaat bagi diri kita ; serta Timebound, perhitungkan waktu sampai tujuan tersebut tercapai,

Sebagai contoh, kita ingin memiliki rumah seharga Rp 2 Miliar untuk bisa dibeli dalam jangka waktu 10 tahun. Ini merupakan contoh tujuan yang spesifik dan sudah pasti dapat dikalkulasikan berapa dana yang harus diinvestasikan tiap bulannya, sehingga kita dapat pula mengejar target pekerjaan yang memberikan penghasilan tersebut. Dengan demikian, kita dapat memperhitungkan pula, apakah tujuan yang diinginkan cukup realistis atau tidak.

Untuk mencapai tujuan-tujuan finansial tersebut, generasi Z dan Millenials dituntut melakukan manajemen keuangan yang baik. Semua bisa dimulai dengan mengupayakan agar kondisi keuangan kita sehat. Caranya cukup mudah, pastikan arus kas bersih (net cash flow) kita dalam kondisi positif. Simpelnya, pastikan uang yang keluar tidak melebihi uang yang masuk. Seperti kata pepatah, tidak lebih besar pasak daripada tiang.

Arus kas bersih ini adalah uang yang dapat digunakan untuk mencapai tujuan finansial. Artinya, semakin besar arus kas bersih, maka semakin besar pula peluang untuk mencapai tujuan finansial kita.

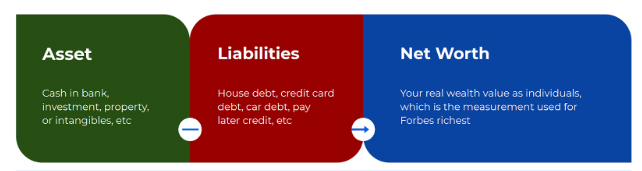

Selanjutnya, jangan biarkan utang atau kewajiban finansial kita melebihi aset yang kita miliki. Semakin besar aset yang kita miliki dan semakin kecil utang atau kewajiban kita, makin besar pula kekayaan bersih kita.

Ketika masih muda, belajarlah untuk rutin berinvestasi

Pasti diantara kita ada yang beranggapan bahwa merdeka finansial hanya bisa dicapai oleh seseorang dengan penghasilan yang besar, padahal tidak seperti itu nyatanya. Sebab, merdeka finansial bukan bergantung pada seberapa besar penghasilan kita, tetapi lebih kepada kebiasaan kita dalam mengelola keuangan dan mengendalikan pengeluaran. Biasakan membuat perencanaan pengeluaran untuk bulan berikutnya, sehingga hal itu dapat membantu menyehatkan pengeluaran dan pemasukan rutin.

“Karena masih muda, masih banyak waktu untuk mencoba hal-hal baru, maka rajin-rajinlah cari tahu instrumen-instrumen investasi yang tepat dan bisa menghasilkan return maksimal dan kurangi kebiasaan konsumtif untuk hal-hal yang kurang urgent agar pengelolaan keuangan bisa dilaksanakan dengan baik dari sekaran.” ujar Aulia Akbar.

Investasi dari Sekarang, tapi Pahami Instrumen yang Digunakan

Umur yang masih muda artinya masih memiliki periode yang cukup panjang untuk mencapai tujuan-tujuan finansial, namun hal ini bukan berarti kita bisa dengan sembarangan dan tanpa perhitungan untuk mencoba investasi di instrumen yang tidak kita pahami dengan baik.Investasi pada dasarnya adalah upaya mengalahkan inflasi, sehingga dana yang kita miliki sekarang, tetap memiliki nilai yang kurang lebih sama di masa depan. Berinvestasilah pada saham, properti, reksadana, obligasi, deposito, atau instrumen keuangan lainnya, dengan catatan, pahami risiko dari setiap instrumen tersebut.

Dalam dunia investasi ada istilah high risk high return, yang berarti semakin tinggi return yang ditawarkan maka semakin tinggi pula risiko yang ada. Ikut-ikutan tren atau orang lain tanpa pemahaman jelas mengenai instrumen yang diikuti, dapat membuka peluang kita mengalami kerugian. Maka, mulailah dengan instrumen yang rendah risiko dulu saja untuk merasakan imbal hasilnya dan merasakan prosesnya terlebih dahulu. Lalu, perluas pengetahuan soal instrumen investasi-investasi lainnya yang bisa menghasilkan return lebih tinggi namun tetap terkontrol dengan baik.

Jangan Remehkan Sistem Bunga Bergulung

Compounded interest atau bunga bergulung yang ditawarkan instrumen investasi seperti deposito sangat baik untuk dipertimbangkan. Bunga bergulung di sini adalah bunga yang akan kembali berbunga dari pokok dana yang dipinjam atau diinvestasikan sehingga akan menghasilkan return yang lebih besar lagi seiring waktu.

Bunga dari hasil compounding bisa didapat ketika uang yang kita hasilkan dari investasi menghasilkan return lagi ketika diinvestasikan kembali. Jadi, alangkah baiknya jika kita bisa memanfaatkan sistem seperti ini ketimbang hanya menyimpan uang dalam tabungan konvensional yang hanya memberikan bunga tak lebih dari 1% per tahun.

Jangan abai seputar proteksi

Ketiadaan tanggungan bagi seorang mahasiswa mungkin bisa membuat mereka lebih fleksibel dalam investasi. Namun, tidak demikian bagi seorang yang sudah mandiri dan memiliki penghasilan sendiri, atau seorang yang sudah berumah tangga.

Oleh karena itu, patut diketahui bahwa investasi bagi seorang dengan tanggungan adalah tujuan yang bisa dipenuhi jika mereka sudah “aman secara finansial.”

Seperti apa kondisi yang disebut “aman secara finansial?” Hal itu ditunjukkan dengan kepemilikan dana darurat yang sebesar minimal 6 bulan pengeluaran, dan kepemilikan terhadap asuransi.

Demikianlah beragam hal yang dapat dipelajari, dipahami, dan diterapkan oleh Milenial terhadap perencanaan keuangan. Tentu kita ingin menjadi salah satu orang yang berhasil merealisasikan tujuan-tujuan kita baik yang ada dalam jangka pendek maupun panjang.

“Teman-teman mahasiswa di sini masih memiliki banyak waktu untuk mulai banyak belajar dan cari tahu instrumen-instrumen investasi yang sesuai dengan profil risiko dan juga tujuan finansial masing-masing. Sehingga ketika nanti sudah memiliki income tetap dari pekerjaan, teman-teman tahu bagaimana cara mengelolanya dan sudah terbiasa untuk mengalokasikannya agar bisa mencapai tujuan finansial yang diinginkan.” tutup Aulia Akbar.

The post Pentingnya Memahami Perencanaan Keuangan Bagi Mahasiswa appeared first on Universitas Al Azhar Indonesia.